"Wealth Management"

マネジメント・ソリューションでは、オ―エスシーコンサルティングとの業務提携に拠り、法務、財務・税務・会計、投資金融・FP、不動産等各分野の専門家がアドバイザーとしてチームを組み、お客様の資産をお守りいたします。

ところで、ご自身の財産の資産構成に関して、金融商品や金融機関の意義をお考えになったことはありますか?

多くの方の場合、ご自身が保有する金融商品名や金融機関名は知っていてもそれらがどんな働きをするのか、商品のリスク特性や資産ポートフォリオにおける役割と目的合理性等本当に適正な配分になっているのかを正確に把握されていないケースがしばしば見受けられます。

金融アドバイザーの役割とは、お客様から託された資産に対しいかに付加価値をつけるのかがポイントです。将来の目標や目的に対してどのような運用ボートフォリオを組むべきか? リスクとは何なのか? さまざまな角度から資産全体を分析し、適正でより有効な資産の生かし方を専門家が直接のお手伝いさせていただきます。

金融商品の種類が多種多様となり、情報は増えましたがその反面思わぬ落とし穴もあります。商品の中に内在しているリターンとリスクを十分に理解し資産運用をしていくためには客観的なアドバイスができる専門のアドバイザーが必要です。

将来に亘って、豊かな人生を送っていただくためにお客様の夢や希望が叶えられるお手伝いをいたします。

資産運用設計アドバイス(金融商品等資産の分析、評価)

ライフプラン設計アドバイス(ライフプラン作成等)

保険に関するご相談(見直し相談、保険商品相談等)

年金 401kに関するご相談

相続対策に関するご相談

法人における経営上のリスクを分析し、財務分析を基本とした資産運用、事業保障、役員・社員退職金制度、福利厚生、報酬処遇制度など各部門別に問題解決を図りながら企業価値を高めていくお手伝いをさせていただきます。

昨今企業経営者の方々では後継者不在が事業承継(後継者)の大きな社会的問題となっています。今まで携って来られた事業を健全な形で経営承継いただき更に企業価値を高めていくことで、経営者や社員と共に取引先の皆様のためにも社会的な期待に応えていただけるようお手伝いをさせていただきます。

また、一般にヒト・モノ・カネを経営3大資源と称します。業種にも拠りますが知財や経営革新が主要課題になっても意外とヒトの問題が余り重要視されてこなかった嫌いがあります。例えばヒトはP/Lの費用、B/S上の固定負債等に仕訳されています。本来経営革新・製品開発・企業発展の原動力はマンパワーであるのは紛れもない事実です。

そこで、企業の人材を人財に変えるマネジメントに関して、ヒトを企業資産と捉えアドバイスさせていただきます。

事業保障に関するご相談(リスクマネジメント)

相続対策・事業承継対策

人財マネジメント(報酬・処遇制度)

役員・幹部社員・社員退職金制度

福利厚生制度に関するアドバイス

財務運用・資産運用アドバイス

401kなど社員向けのセミナーなど

業務提携会社

会社名:オーエスシーコンサルティング株式会社

所在地:東京都港区海岸1-1-1 ACTY SHIODOME 43F

URL:http://osc-consulting.jp

経営トップに"万が一"が起きても、安定経営を維持できますか?

後継者が経営ノウハウと社会的信用を身に付ける前に、経営トップに万が一のことが起きると、会社の事業資金面で問題が発生する可能性が高くなります。

会社の安定した発展・継続を維持するためにも、今の会社に"事業継続を保障する資金"の準備が必要かを定期的に検証し、万が一に備えることが重要です。

| 事業保障チェックシート | YES | NO |

|---|---|---|

| 1.後継者は会社経営に必要なノウハウを身に付けている。 | ||

| 2.重要な経営方針決定に後継者が参画している。 | ||

| 3.銀行との取引関係は良好である。 | ||

| 4.メインバンク以外にも融資取引がある。 | ||

| 5.銀行との交渉に後継者が関与している。 | ||

| 6.銀行へは充分な担保を提供している。 | ||

| 7.仕入先・販売先との取引関係は良好である。 | ||

| 8.仕入先・販売先との交渉に経営トップは関与していない。 | ||

| 9.後継者と従業員の関係は良好である。 | ||

| 10.後継者をサポートする幹部社員がいる。 | ||

| 11.銀行へ担保提供している社長様名義の財産は、すべて後継者が相続できる。 | ||

| 12.社長様独自のノウハウや技術が会社を支えていない。 |

《ご勇退後の選択肢》

・お子様・ご親族への事業承継

・経営陣・社員への事業承継(MBO)

・事業の売却(M & A)

・不動産賃貸業への業種転換

事業の継続的発展、円滑・円満なご勇退、そして豊かなリタイアメント生活を迎えて頂く為には、言うまでもなく長期的な経営戦略と事業承継対策が重要です。ご勇退までの期間が長ければ長いほど、様々な対策を講じることができます。

事業承継を検討される場合は、自社株の移転に関しても計画的な準備が不可欠となります。

当然ながら自社株は相続税評価額が高額になると、相続税納税や財産分割が困難になります。

また、事業の売却については企業価値の算定、譲渡先の選定および交渉等、専門家のアドバイスが必要となります。

早期に対策を実行することで、これらのリスクを小さくすることが可能です。

《相続時の問題点》

・相続税の納税資金がない

・財産を公平に分割できない

・被相続人の想いが伝わらない

相続対策は、計画的にかつ早く準備すれば"少ないコストと小さなリスク"で効果的な対策を講ずることができます。

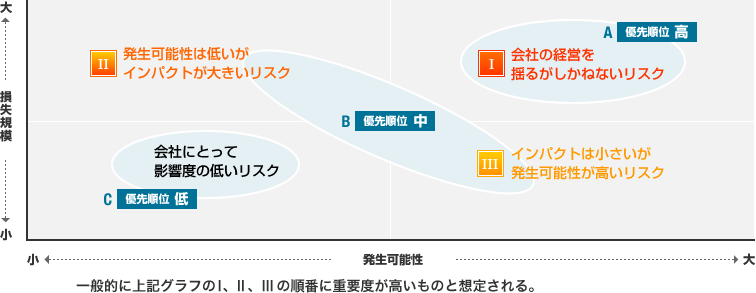

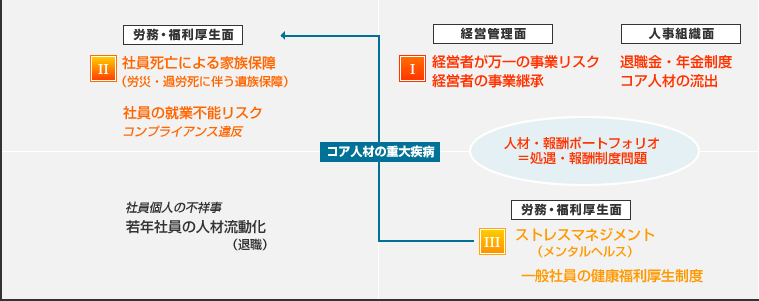

財務健全性を確保する観点で、経営体力上自己資本で賄い自社保有できるリスクか、損失発生時に他者に補填させるべくリスク転嫁すべきリスクかを判定することが必要です。想定される発生可能性・損失規模により以下のリスクマップとなります。

【財務面】

P/L(社保含む総人件費増)・B/S悪化・緊急必要資金(財務保険)資産ポートフォリオの適正化・退職金等

債務に対応する財源確保

【税務面】

課税所得の急増減(利益の変動)とそれに伴うキャッシュアウト